A imunidade tributária é um dos temas mais importantes para quem atua na área contábil, especialmente no atendimento a entidades do terceiro setor, instituições religiosas, partidos políticos e sindicatos. Ela representa uma limitação constitucional ao poder de tributar do Estado, garantindo que certos bens, rendas ou serviços não sejam alcançados por impostos.

Portanto, neste artigo, você vai entender o que é imunidade tributária, quais são seus principais tipos e requisitos legais, além de ver como comprovar esse direito na prática contábil. Boa leitura!

Você vai ler:

- O que é imunidade tributária?

- Imunidade x isenção: qual é a diferença prática?

- Quais os tipos principais de imunidade tributária?

- Requisitos e comprovação: como manter o direito à imunidade tributária?

- Limites: o que a imunidade não cobre?

- Como funciona a imunidade de contribuições sociais para entidades beneficentes?

- Conclusão: como garantir segurança contábil e jurídica?

- Perguntas Frequentes

O que é imunidade tributária?

A imunidade tributária é uma regra prevista na Constituição Federal que limita o poder do Estado de cobrar impostos em determinadas situações. Ou seja, ela garante que alguns bens, rendas ou serviços não possam ser tributados, protegendo atividades consideradas essenciais para a sociedade, como as religiosas, educacionais, assistenciais e culturais.

Na prática, isso significa que certas instituições e setores têm proteção constitucional e não pagam impostos específicos, justamente para poderem exercer suas funções sociais sem interferência financeira do governo. Essa limitação não é um privilégio, mas uma forma de garantir direitos fundamentais e promover o equilíbrio entre arrecadação e justiça social. Em suma, esse é um assunto essencial para aqueles contadores que trabalham com contabilidade de entidades, já que, grande parte dessas instituições, se beneficiam da imunidade tributária.

Imunidade x isenção: qual é a diferença prática?

Embora muita gente confunda os dois termos, imunidade tributária e isenção não são a mesma coisa. A diferença está no ponto de partida: a imunidade vem da Constituição Federal, enquanto a isenção é criada por lei.

Na prática, a imunidade impede que certos impostos sejam cobrados desde o início. Ela é uma proteção garantida pela Constituição a instituições que exercem funções de interesse público, como igrejas, partidos políticos, sindicatos e entidades sem fins lucrativos. Já a isenção é um benefício fiscal temporário, concedido por meio de lei ordinária, ou seja, o governo pode criar, alterar ou retirar esse benefício quando quiser.

Um bom exemplo é a isenção de IPTU que alguns municípios dão a aposentados de baixa renda. Ela depende de uma lei local e pode ser revogada. A imunidade, por outro lado, não pode ser retirada por lei, pois está diretamente protegida pela Constituição. Em resumo: a imunidade é um direito permanente, enquanto a isenção é um benefício concedido por decisão do poder público.

Quais os tipos principais de imunidade tributária?

A Constituição Federal, no artigo 150, inciso VI, define os principais tipos de imunidade tributária. Cada um tem uma finalidade específica e protege diferentes situações ou instituições. Confira os principais:

Imunidade recíproca (art. 150, VI, “a”)

Garante que União, Estados, Distrito Federal e Municípios não cobrem impostos uns dos outros. Essa proteção também vale para autarquias e fundações públicas, desde que os bens, rendas e serviços estejam ligados à sua atividade essencial. O objetivo é evitar a sobreposição de tributos entre os próprios entes federativos.

Imunidade religiosa (art. 150, VI, “b”)

Protege os templos de qualquer culto contra a cobrança de impostos sobre patrimônio, renda e serviços relacionados à sua finalidade essencial. Essa imunidade também alcança atividades-meio, como o aluguel de imóveis, desde que os valores arrecadados sejam usados para a manutenção da instituição religiosa.

Imunidade condicional (art. 150, VI, “c”)

Abrange partidos políticos, sindicatos de trabalhadores e entidades de educação ou assistência social sem fins lucrativos. Para ter direito, é preciso cumprir os requisitos do artigo 14 do Código Tributário Nacional, como manter escrituração regular e aplicar os recursos no país, em suas atividades essenciais.

Imunidade de imprensa (art. 150, VI, “d”)

Impede a cobrança de impostos sobre livros, jornais, periódicos e papel usado na impressão. A regra também vale para e-books e leitores digitais dedicados, conforme entendimento do Supremo Tribunal Federal (STF). O objetivo é garantir o acesso à informação, à cultura e à educação.

Imunidade musical (art. 150, VI, “e”)

Veda a tributação sobre fonogramas e videofonogramas musicais produzidos no Brasil, que contenham obras de autores ou intérpretes brasileiros. Essa imunidade busca incentivar a produção cultural nacional e combater a pirataria.

Leia mais:

- Atualização na DIRBI: Confira a alteração no Anexo Único

- DIF-Papel Imune: o que é e quem precisa entregar essa declaração?

- DIRBI: O que é, quem precisa declarar e os impactos para sua empresa?

- SPED ECD 2025: saiba quais as regras e prazos para a entrega da Escrituração Contábil Digital

- Contabilidade de entidades na prática: o que muda para imunes e isentas?

Requisitos e comprovação: como manter o direito à imunidade tributária?

Ter direito à imunidade tributária não basta, é preciso comprovar que a entidade cumpre as condições exigidas pela lei. O artigo 14 do Código Tributário Nacional (CTN) define três pontos fundamentais que devem ser observados para manter o benefício:

- Não distribuir resultados: a instituição não pode repassar lucros, bonificações ou qualquer tipo de vantagem financeira a dirigentes, conselheiros ou associados.

- Aplicar os recursos no país: toda receita obtida deve ser usada em território nacional, em atividades relacionadas à finalidade essencial da entidade.

- Manter escrituração idônea: é indispensável manter uma contabilidade organizada, com livros e registros que comprovem a origem e o uso dos recursos.

Além desses requisitos, é importante demonstrar transparência na gestão. Isso inclui apresentar demonstrações contábeis completas, notas explicativas, atas de reuniões, contratos e políticas internas que comprovem a boa governança da entidade.

Na prática, o contador tem papel essencial nesse processo. É ele quem assegura que todos os registros estejam corretos e que as informações reflitam a realidade das operações. Manter a documentação em dia é o que garante que a imunidade seja preservada, e que a entidade continue exercendo suas atividades com segurança fiscal e credibilidade.

Limites: o que a imunidade não cobre?

A imunidade tributária tem limites claros definidos pela Constituição Federal. Ela alcança apenas impostos, e não se estende, de forma automática, a taxas ou contribuições. Isso significa que, mesmo imunes, determinadas entidades ainda precisam cumprir outras obrigações tributárias.

Na prática, uma instituição religiosa ou beneficente pode ser isenta do pagamento de IPTU ou ISS, por exemplo, mas continua sujeita a taxas de coleta de lixo, emissão de alvará, ou contribuições previdenciárias de seus funcionários.

A imunidade também não cobre situações em que o bem, a renda ou o serviço não estejam diretamente ligados à atividade essencial da entidade. Ou seja, se uma organização imune aplicar recursos em atividades comerciais sem vínculo com sua finalidade principal, poderá perder o benefício sobre aquela operação.

Em resumo, o alcance da imunidade é constitucional e restrito aos impostos, cabendo ao contador avaliar cada caso para garantir o correto enquadramento e evitar riscos de autuação.

Como funciona a imunidade de contribuições sociais para entidades beneficentes?

Além da imunidade sobre impostos, a Constituição também garante imunidade de contribuições sociais às entidades beneficentes de assistência social. Essa proteção está prevista no artigo 195, §7º da Constituição Federal e foi regulamentada pela Lei Complementar nº 187/2021, que atualizou os critérios e reforçou a necessidade de transparência e prestação de contas.

Para usufruir dessa imunidade, a entidade precisa obter o CEBAS (Certificado de Entidade Beneficente de Assistência Social), um reconhecimento formal de que a organização atua de forma gratuita e em benefício da sociedade. O certificado não concede o direito à imunidade, mas confirma que os requisitos constitucionais estão sendo cumpridos.

Entre as exigências estão: comprovar a aplicação dos recursos nas atividades essenciais, manter escrituração contábil regular, e divulgar demonstrações financeiras auditadas, quando aplicável. Além disso, a imunidade de contribuições é diferente daquela prevista no artigo 150, que trata dos impostos. Enquanto esta última limita a tributação de bens, rendas e serviços, a imunidade do artigo 195 protege as entidades do pagamento de contribuições voltadas à seguridade social, como o INSS patronal.

Essa distinção é essencial no dia a dia contábil. Cabe ao contador garantir que todas as exigências legais estejam sendo cumpridas, mantendo a documentação organizada e atualizada para que a entidade beneficente continue amparada por esse importante benefício constitucional.

Conclusão: como garantir segurança contábil e jurídica?

A imunidade tributária é um direito constitucional que exige comprovação constante e gestão contábil bem estruturada. Para manter esse benefício, é essencial que a entidade cumpra todos os requisitos legais, registre suas operações com transparência e mantenha uma escrituração confiável.

Contar com um sistema contábil em nuvem, como o da Makro, facilita esse processo. Com validações inteligentes, possibilidade de automatizar seu trabalhos e relatórios completos, o contador ganha agilidade e segurança para comprovar o cumprimento das obrigações, mantendo a regularidade da entidade e a tranquilidade diante do Fisco. Além disso, é o primeiro sistema com inteligência artificial integrada, trazendo mais produtividade para sua rotina.

Ainda não conhece o sistema da Makro? Aproveite agora para conhecer através do Plano Gratuito!

Perguntas Frequentes

É uma regra da Constituição Federal que proíbe o governo de cobrar impostos sobre determinadas pessoas, bens ou atividades.

A imunidade está na Constituição e impede a criação do imposto. Já a isenção é um benefício criado por lei e pode ser alterado ou revogado a qualquer momento.

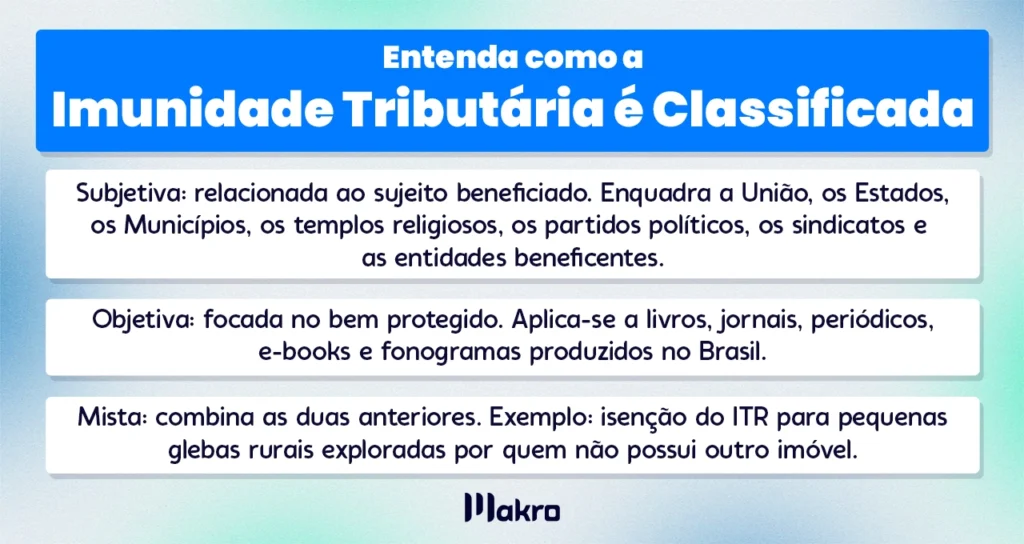

São cinco: recíproca, religiosa, condicional, de imprensa e musical. Além disso, podem ser classificadas como subjetivas, objetivas ou mistas, conforme o caso.

ão distribuir lucros ou resultados, aplicar os recursos no país e manter escrituração contábil regular.