Se você é contador, sabe que a apuração correta do ganho de capital é essencial para evitar problemas com a Receita Federal. Dessa forma, é justamente para facilitar esse processo que existe o Programa GCAP. Uma ferramenta criada para auxiliar na apuração e no cálculo do imposto devido sobre o lucro obtido com a venda de bens, como imóveis e veículos.

Mas como ele funciona na prática? Quem precisa utilizá-lo? E como preencher as informações sem erros? Neste artigo, vamos esclarecer tudo o que um contador precisa saber sobre o GCAP. Assim como trazer um passo a passo detalhado para garantir conformidade fiscal e evitar penalidades.

Você vai ler:

- O que é o Programa GCAP e para que serve?

- Quem deve utilizar o GCAP?

- Como baixar e instalar o GCAP?

- Como preencher o GCAP corretamente?

- Quais operações precisam ser declaradas?

- Quais são as alíquotas aplicáveis ao ganho de capital?

- Como importar os dados do Programa GCAP para a Declaração de Imposto de Renda?

- Quais são as penalidades por não declarar o ganho de capital corretamente?

- Conclusão sobre o Programa GCAP

- Perguntas Frequentes

O que é o Programa GCAP e para que serve?

O Programa GCAP (Ganhos de Capital) é um software disponibilizado pela Receita Federal para calcular o imposto devido sobre o lucro obtido na venda de bens e direitos, assim como imóveis, veículos e participações societárias.

Sempre que um bemé vendido por um valor maior que o da compra, o contribuinte obtém ganho de capital. Sendo assim, esse lucro precisa ser informado à Receita e, em muitos casos, é tributado. O GCAP facilita esse processo, permitindo que o contador registre a transação, apure o imposto devido e gere a DARF para pagamento.

Sendo assim, além de simplificar a declaração do ganho de capital, o programa garante que os cálculos sigam as regras vigentes, reduzindo riscos de erro e possíveis penalidades.

Quem deve utilizar o GCAP?

O GCAP deve ser utilizado por qualquer pessoa física que tenha obtido ganho de capital na venda de bens ou direitos. Sempre que o valor de venda for maior do que o custo de aquisição, a Receita Federal exige que o lucro seja apurado e informado corretamente.

Exemplos práticos de quando o GCAP é obrigatório:

- Venda de imóveis – Se um contribuinte vende um apartamento por um valor superior ao que pagou na compra, ele precisa calcular o ganho de capital e recolher o imposto devido.

- Venda de veículos – Quando um carro é vendido por um preço maior do que o valor pago na aquisição, o lucro precisa ser declarado, desde que não seja um veículo de uso comum e o valor da venda ultrapasse os limites de isenção.

- Participações societárias – A venda de cotas em empresas, ações, assim como outros ativos pode gerar ganho de capital e exigir a utilização do GCAP.

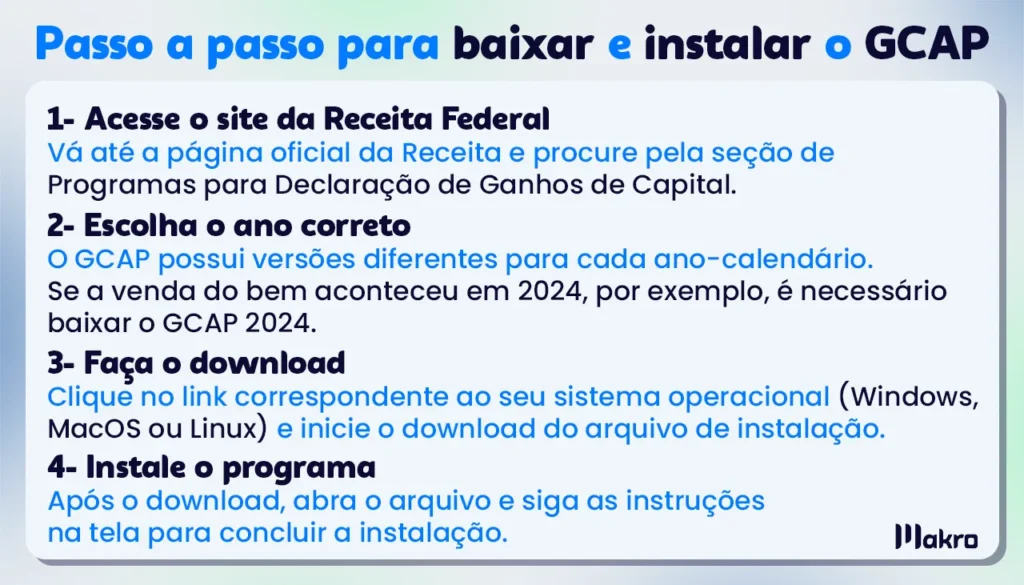

Como baixar e instalar o GCAP?

O GCAP é um programa disponibilizado pela Receita Federal, e para realizar o download do Programa GCAP é bem fácil. No entanto, é fundamental baixar a versão correta, correspondente ao ano da transação do bem vendido.

Como preencher o GCAP corretamente?

O preenchimento correto do GCAP é essencial para garantir que o cálculo do imposto sobre o ganho de capital seja feito sem erros. Sendo assim, qualquer inconsistência nesse cálculo pode causar cobrança indevida de tributos ou até mesmo levar o contribuinte a cair na malha fina. Para evitar problemas, siga este guia passo a passo.

Insira os dados do bem alienado

Abra o programa, clique em “Criar novo demonstrativo” e preencha os campos solicitados. Em seguida, você precisará informar:

- Tipo do bem (imóvel, veículo, participações societárias, entre outros).

- No caso de imóveis: endereço e outros detalhes do bem.

- Data de aquisição e data de venda.

- Valor pago na compra e valor recebido na venda.

Calcule e registre o ganho de capital

Depois que você inserir seus dados, o programa irá calcular a diferença entre o valor de venda e o valor da aquisição. E assim, determinar se houve lucro e qual o imposto devido. No entanto, fique atento a possíveis reduções e isenções aplicáveis.

Evite erros comuns no preenchimento

Muitos contribuintes acabam errando nessa etapa, o que pode resultar em problemas com a Receita Federal. Portanto, para evitar dores de cabeça:

- Não informe valores errados – Certifique-se de que os valores declarados correspondem aos documentos oficiais, como escrituras e contratos.

- Preste atenção nas datas – A data da venda e da aquisição são cruciais para o cálculo correto.

- Verifique se há isenção – Algumas situações, como o uso do lucro para comprar outro imóvel residencial em até 180 dias, garantem isenção do imposto.

Assim, após preencher tudo, salve os dados e revise as informações antes de prosseguir para a geração da DARF. Dessa forma, é possível garantir que a apuração do ganho de capital esteja correta. Assim, evitando maiores problemas como fisco.

Leia mais:

- Programa DIRF 2025 já está disponível para download

- Quanto ganha um contador? Descubra agora!

- O que é o Capital Social de uma empresa e como definir o valor

- O que são os rendimentos tributáveis e como funcionam?

- Capital de Giro: Entenda sua Importância e Funcionamento

Quais operações precisam ser declaradas?

Sempre que um bem ou direito for vendido por um valor superior ao de aquisição – ou seja, houve um ganho de capital, a informação precisa ser declarada à Receita Federal. Assim, as principais operações que exigem essa apuração incluem:

- Venda de imóveis – casas, apartamentos, terrenos e outras propriedades.

- Venda de veículos – carros, motos, barcos e aeronaves, quando a venda gera lucro.

- Participações societárias – cotas de empresas e participações em sociedades.

- Venda de bens móveis – obras de arte, joias e outros bens de alto valor.

- Transferência de direitos – cessão onerosa de direitos sobre bens ou contratos.

Quais são as alíquotas aplicáveis ao ganho de capital?

O imposto sobre o ganho de capital segue uma tabela progressiva, ou seja, quanto maior o lucro obtido na venda do bem, maior será a alíquota aplicada. Essas regras foram estabelecidas pela Lei 13.259/2016 e ainda estão em vigor.

Faixas de tributação do ganho de capital

- 15% sobre a parcela do lucro até R$ 5 milhões

- 17,5% sobre a parcela do lucro acima de R$ 5 milhões e até R$ 10 milhões

- 20% sobre a parcela do lucro acima de R$ 10 milhões e até R$ 30 milhões

- 22,5% sobre a parcela do lucro que ultrapassar R$ 30 milhões

Como calcular o imposto devido?

Em suma, para calcular o imposto a pagar, basta aplicar a alíquota correspondente ao lucro obtido na venda. Nesse sentido, esse cálculo é feito automaticamente pelo GCAP, considerando possíveis reduções e isenções previstas na legislação.

Como importar os dados do Programa GCAP para a Declaração de Imposto de Renda?

Depois de apurar o ganho de capital no GCAP, o próximo passo é transferir essas informações para o Programa do Imposto de Renda Pessoa Física (IRPF). Assim, isso garante que os dados sejam declarados corretamente, evitando erros e possíveis questionamentos da Receita Federal.

Para importar os dados do GCAP para a Declaração do Imposto de Renda, siga este processo simples. Inicialmente, abra o programa GCAP e verifique se todas as informações estão corretas. Em seguida, no menu principal, clique na opção “Exportar para o IRPF” e salve o arquivo gerado em um local acessível no computador.

Então, logo após, abra o Programa do IRPF, vá até a aba Ganhos de Capital e selecione “Importar GCAP”. Escolha o arquivo salvo anteriormente e aguarde a transferência dos dados. Por fim, revise todas as informações importadas para garantir que os valores foram registrados corretamente antes de finalizar a declaração.

Quais são as penalidades por não declarar o ganho de capital corretamente?

Declarar o ganho de capital de forma errada ou omitir essa informação pode gerar problemas com a Receita Federal. Sendo assim, o contribuinte pode ser penalizado com multas e juros sobre o imposto devido, além de correr o risco de cair na malha fina.

Multas e juros aplicáveis

- Erro no preenchimento → Erros na apuração do imposto podem levar a cobranças indevidas ou até mesmo à necessidade de retificação da declaração.

- Omissão do ganho de capital → Se a Receita identificar que o contribuinte não declarou um ganho de capital tributável, ele poderá ser autuado e obrigado a pagar o imposto com juros (taxa SELIC) e multa de até 75% sobre o valor devido.

- Atraso no pagamento do imposto → Caso a DARF do GCAP não seja paga dentro do prazo, o valor do imposto sofrerá acréscimos de juros diários (SELIC) e multa de 0,33% ao dia, limitada a 20% do total devido.

Conclusão sobre o Programa GCAP

Em suma, a correta apuração do ganho de capital no Programa GCAP é essencial para evitar multas e problemas com a Receita Federal. Portanto, com este guia, você já sabe quem deve usar o GCAP, como preenchê-lo corretamente e quais são as alíquotas aplicáveis.

Mas sabemos que a rotina de um contador envolve muito mais do que apenas declarar ganhos de capital. Gerenciar prazos, organizar documentos e garantir conformidade fiscal exige ferramentas que otimizem o dia a dia e reduzam o risco de erros.

Por fim, é aqui que contar com um sistema contábil gratuito como da Makro pode fazer a diferença! Portanto, com um sistema contábil completo e gratuito, você automatiza cálculos, centraliza informações e mantém a gestão tributária dos seus clientes sempre em dia.Se você quer manter sua contabilidade sempre organizada, produtiva e em conformidade, experimente agora o plano gratuito da Makro e otimize sua rotina contábil!

Perguntas Frequentes

O GCAP é um software da Receita Federal que auxilia na apuração e declaração do ganho de capital obtido na venda de bens ou direitos.

Pessoas físicas residentes no Brasil que obtiveram ganho de capital na alienação de bens ou direitos, tanto no país quanto no exterior

Acesse o site da Receita Federal, selecione a versão correspondente ao ano-calendário da transação e siga as instruções de instalação.

Alienações de imóveis, veículos, assim como participações societárias e outros bens que geraram ganho de capital.

As alíquotas variam de 15% a 22,5%, dependendo do valor do ganho de capital.