A malha fina do Imposto de Renda é uma das maiores preocupações para contadores e contribuintes, especialmente em um cenário onde o cruzamento de informações pela Receita Federal está cada vez mais rigoroso. Segundo dados da Receita, mais de um milhão de declarações foram retidas em 2024, sendo os principais motivos a omissão de rendimentos e inconsistências em deduções médicas.

Diante desse contexto, os contadores precisam estar preparados para identificar problemas, corrigir erros e orientar seus clientes da melhor forma possível. Afinal, evitar a malha fina não é apenas uma questão de cumprir prazos, mas sim de garantir que todas as informações estejam corretas e devidamente comprovadas.

Este guia completo traz tudo o que um contador precisa saber sobre o tema: desde os principais motivos que levam uma declaração à malha fina até as melhores estratégias para evitar problemas e regularizar pendências de forma eficiente.

Você vai ler:

- O que é malha fina e por que recebe esse nome?

- Principais motivos que levam um contribuinte à malha fina do Imposto de Renda

- Como saber se um cliente caiu na malha fina do Imposto de Renda e quais os próximos passos?

- Quais documentos são essenciais para comprovar deduções e evitar cair na malha fina do Imposto de Renda?

- Declaração retificadora: quando vale a pena corrigir a declaração antes da Receita chamar?

- Quais as consequências de não corrigir erros apontados pela Receita?

- Como orientar os clientes a se prepararem melhor para a declaração e evitar cairem na malha fina do Imposto de Renda?

- Qual o melhor sistema contábil para auxiliar no Imposto de Renda?

- As principais perguntas feitas pelos contadores sobre a malha Fina do Imposto de Renda:

O que é malha fina e por que recebe esse nome?

A malha fina do Imposto de Renda é o processo de análise detalhada realizado pela Receita Federal para identificar inconsistências ou irregularidades nas declarações de Imposto de Renda. O nome vem da ideia de um filtro fino, que retém declarações com possíveis erros para uma verificação mais minuciosa antes de liberar a restituição ou confirmar os valores devidos.

Esse mecanismo foi criado para garantir que os contribuintes estejam declarando seus rendimentos e despesas corretamente. Para isso, a Receita cruza as informações prestadas na declaração com os dados enviados por empresas, instituições financeiras, planos de saúde, imobiliárias, cartórios e outros órgãos. Qualquer divergência pode levar à retenção da declaração para esclarecimentos.

Entretanto, é importante destacar que estar na Malha fina do Imposto de Renda não significa que o contribuinte está cometendo fraude. Muitas vezes, erros simples, como a digitação incorreta de um valor ou a falta de um comprovante, podem ser suficientes para que a Receita requeira esclarecimentos. Por isso, os contadores desempenham um papel fundamental na prevenção e na resolução desses casos.

Principais motivos que levam um contribuinte à malha fina do Imposto de Renda

A Receita Federal retém declarações na malha fina sempre que identifica inconsistências nos dados informados pelos contribuintes. Alguns erros ocorrem com mais frequência e exigem atenção especial dos contadores para evitar problemas futuros.

Omissão de rendimentos

Contribuintes que não informam corretamente todos os valores recebidos correm grande risco de cair na malha fina. A Receita cruza informações sobre salários, aluguéis, pensões, rendimentos de investimentos e honorários. Quem deixa de declarar qualquer um desses valores pode ter sua declaração retida para verificação.

Divergências nos informes de rendimento

As empresas e instituições financeiras informam à Receita os valores pagos a cada contribuinte. Quando a declaração apresenta números diferentes daqueles enviados pelas fontes pagadoras, a Receita Federal pode reter o documento para análise e exigir esclarecimentos.

Despesas médicas sem comprovação

Gastos com saúde representam uma das principais causas de retenção. A Receita Federal exige recibos ou notas fiscais que comprovem cada despesa médica declarada. Além disso, os valores informados pelo contribuinte devem coincidir com aqueles enviados pelos prestadores de serviço. Qualquer diferença pode levar à necessidade de retificação ou apresentação de documentos adicionais.

Inclusão indevida de dependentes

Cada dependente pode constar apenas em uma declaração. Se mais de uma pessoa declarar o mesmo dependente, a Receita Federal pode questionar ambas as declarações e exigir correções. Esse tipo de erro é comum em casos de pais separados que compartilham despesas com filhos.

Erro na escolha do modelo de tributação

Escolher a forma de tributação incorreta pode gerar inconsistências. O contribuinte deve optar pelo desconto simplificado ou pelas deduções legais com base no que for mais vantajoso. Caso os cálculos não estejam coerentes, a Receita pode identificar diferenças e reter a declaração para averiguação.

Movimentação financeira incompatível

A Receita Federal monitora contas bancárias e faturas de cartões de crédito para verificar se os rendimentos declarados são compatíveis com a movimentação financeira do contribuinte. Quando os valores movimentados superam os rendimentos informados, a Receita pode solicitar explicações sobre a origem desses recursos.

Omissão de ganhos de capital

Quem vende imóveis, ações ou outros bens com lucro precisa declarar esses ganhos corretamente. A Receita cruza informações de cartórios, corretoras e outras fontes para garantir que todas as operações sejam devidamente informadas. Esquecer de declarar esses rendimentos pode resultar em retenção da declaração.ntação organizada para eventuais comprovações.

Como saber se um cliente caiu na malha fina do Imposto de Renda e quais os próximos passos?

O contador pode verificar se uma declaração foi retida acessando o e-CAC (Centro Virtual de Atendimento ao Contribuinte) da Receita Federal. Para isso, basta seguir os passos abaixo:

- Acesse o site da Receita Federal

Faça login no e-CAC utilizando uma conta Gov.br nível prata ou ouro.

- No menu, clique em “Meu Imposto de Renda”

Selecione o ano da declaração.

- Verifique o status da declaração:

“Processada”: Declaração aceita sem pendências.

“Com pendências”: Existem inconsistências que precisam ser corrigidas.

“Em malha fiscal”: Declaração retida, sendo necessária a apresentação de documentos para comprovação.

Caso a declaração esteja com pendências, é possível corrigi-las por meio de uma declaração retificadora. Entretanto, se o contribuinte já recebeu uma intimação da Receita Federal, será necessário apresentar documentos e justificativas formais.

Quais documentos são essenciais para comprovar deduções e evitar cair na malha fina do Imposto de Renda?

A organização documental é fundamental para evitar complicações com a Receita Federal. Os documentos mais importantes incluem:

- Informes de rendimentos fornecidos por empregadores, bancos e corretoras.

- Recibos e notas fiscais de despesas médicas, contendo nome do contribuinte ou dependente, CPF ou CNPJ do prestador do serviço.

- Comprovantes de pagamento de mensalidades escolares, desde que sejam de instituições reconhecidas pelo MEC.

- Extratos bancários para justificar movimentações financeiras de alto valor.

- Documentos de compra e venda de bens como imóveis e veículos.

- Recibos de doações a instituições registradas, caso tenham sido declaradas como dedução.

Ter essa documentação acessível facilita a regularização da declaração caso haja questionamentos da Receita.

Declaração retificadora: quando vale a pena corrigir a declaração antes da Receita chamar?

O contador deve corrigir qualquer erro identificado na declaração o mais rápido possível. Se a Receita Federal ainda não iniciou a fiscalização, o contribuinte pode enviar a declaração retificadora sem sofrer multas ou penalidades.

Por outro lado, se a Receita já emitiu uma intimação, a simples retificação pode não resolver o problema. Nesse caso, o contribuinte precisa apresentar documentos que comprovem as informações declaradas. Em situações mais complexas, pode ser necessário consultar um especialista tributário para definir a melhor estratégia jurídica.

Quais as consequências de não corrigir erros apontados pela Receita?

Ignorar uma pendência pode resultar em penalidades severas. Entre as principais consequências estão:

- Multas: O valor pode chegar a 75% do imposto devido, podendo dobrar para 150% em casos de fraude.

- Juros sobre o valor pendente, que aumentam conforme o tempo de atraso.

- Execução fiscal: Se o contribuinte não regularizar a pendência, a Receita pode lançar automaticamente o imposto devido e iniciar processos de cobrança judicial.

Portanto, agir rapidamente e corrigir qualquer erro antes que o problema se agrave é essencial para evitar custos desnecessários.

Como orientar os clientes a se prepararem melhor para a declaração e evitar cairem na malha fina do Imposto de Renda?

A melhor estratégia para evitar a Malha fina do Imposto de Renda é manter uma organização financeira eficiente. O contador deve instruir seus clientes a:

- Guardar todos os comprovantes e recibos ao longo do ano.

- Conferir se os valores informados por empresas e bancos estão corretos antes de enviar a declaração.

- Utilizar a declaração pré-preenchida sempre que possível para reduzir erros.

- Revisar a declaração antes do envio para garantir que não há omissões ou inconsistências.

Seguindo essas diretrizes, é possível minimizar os riscos de retenção e garantir um processo fiscal mais tranquilo para o contribuinte.

O que pode auxiliar o contador na hora de fazer o Imposto de Renda?

O contador enfrenta um dos períodos mais desafiadores do ano durante a entrega do Imposto de Renda. A rotina exige atenção máxima, pois os prazos são apertados, a documentação se acumula e os clientes demandam suporte contínuo. Diante desse cenário, o profissional não pode contar apenas com sua experiência e conhecimento técnico. Ele precisa de ferramentas que garantam precisão, agilidade e conformidade com as obrigações fiscais.

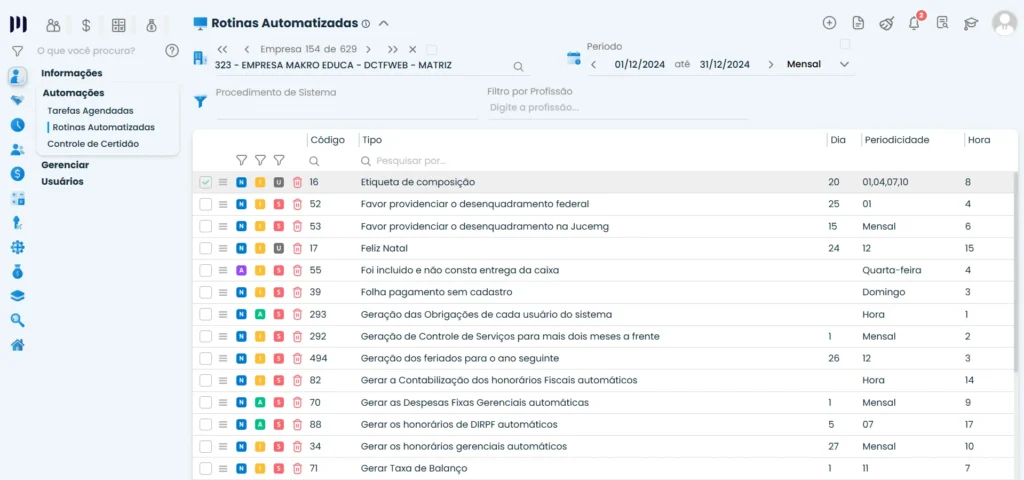

Assim, para lidar com essa alta demanda de forma eficiente, o contador deve adotar estratégias que simplifiquem suas tarefas e reduzam os riscos de erros e inconsistências. A organização documental, a automação de cálculos e o acompanhamento rigoroso das mudanças na legislação tornam-se essenciais. Além disso, contar com um sistema contábil robusto permite centralizar informações, agilizar a análise tributária e evitar problemas como a retenção na malha fina.

Portanto, a eficiência na declaração do Imposto de Renda depende de um planejamento estruturado e da escolha de recursos que otimizem o fluxo de trabalho. O contador que investe em tecnologia e boas práticas não apenas cumpre suas obrigações com mais segurança, mas também melhora a qualidade do atendimento aos seus clientes.

Organização e armazenamento de documentos

A organização define o sucesso na declaração do Imposto de Renda. O contador precisa gerenciar informes de rendimento, recibos médicos, comprovantes escolares, extratos bancários e movimentações financeiras. Sem um sistema eficiente, o risco de erros aumenta. Assim, centralizar e armazenar esses documentos facilita o acesso e evita contratempos.

O controle rigoroso de prazos também é essencial. Qualquer atraso pode gerar penalidades. Portanto, criar um calendário fiscal e organizar documentos ao longo do ano torna o processo mais ágil e preciso. Além disso, revisar as informações com antecedência reduz a chance de cair na malha fina. Enfim, um planejamento eficaz garante eficiência e segurança para o contador e seus clientes.

Uso de sistemas contábeis para automação de cálculos

A automação dos cálculos torna a declaração do Imposto de Renda mais eficiente e segura. A complexidade das regras tributárias exige precisão absoluta. Qualquer erro pode levar à retenção da declaração na malha fina ou à cobrança indevida de impostos. Assim, o contador precisa de um sistema contábil especializado para eliminar riscos e garantir conformidade.

Com a automatização, o contador calcula a depreciação de bens, apura impostos retidos na fonte e determina o imposto devido com rapidez e exatidão. Além disso, o uso de tecnologia reduz falhas humanas, elimina cálculos manuais e agiliza a revisão das informações. Como resultado, o profissional otimiza seu tempo, atende mais clientes e mantém a qualidade do serviço sem comprometer a precisão dos dados.

Portanto, investir em automação não apenas facilita o trabalho, mas também evita problemas fiscais. Enfim, um sistema eficiente se torna essencial para garantir segurança, produtividade e assertividade no preenchimento das declarações.

Atualização constante sobre a legislação tributária

A legislação tributária no Brasil sofre atualizações frequentes, e qualquer alteração pode impactar diretamente a forma como as declarações devem ser preenchidas. Por isso, manter-se atualizado sobre as mudanças nas regras do Imposto de Renda é indispensável para evitar erros e inconsistências.

Nesse sentido, um sistema contábil que ofereça atualizações automáticas das normas fiscais é um grande diferencial, pois garante que o contador sempre tenha acesso às regras mais recentes e possa aplicá-las corretamente. Dessa forma, ele evita riscos desnecessários e assegura que todas as declarações estejam em conformidade com a legislação vigente.

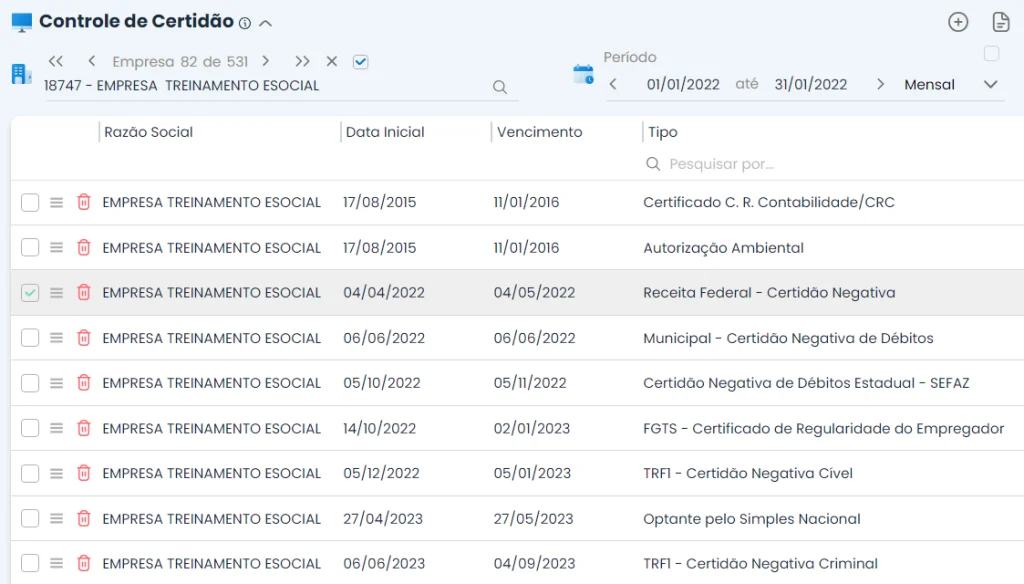

Emissão automatizada de documentos fiscais

A emissão automática de documentos simplifica a rotina do contador e evita atrasos fiscais. Durante a apuração do Imposto de Renda, o profissional precisa gerar Certidões Negativas de Débito (CNDs) e guias de pagamento, como o Documento de Arrecadação de Receitas Federais (DARF) e o Simples Nacional. Assim, realizar esse processo manualmente aumenta a chance de erros e compromete a eficiência do serviço.

Ao utilizar um sistema que automatiza a emissão desses documentos, o contador economiza tempo e reduz falhas operacionais. Além disso, a geração automática garante que todas as obrigações fiscais sejam cumpridas dentro do prazo, evitando multas e pendências desnecessárias.

Acesso remoto e flexibilidade no trabalho

A digitalização da contabilidade transformou a forma como os contadores executam suas tarefas. Hoje, a tecnologia permite que esses profissionais acessem informações de qualquer lugar, sem depender de um único dispositivo ou local físico. Assim, utilizar um sistema contábil baseado na nuvem garante mais flexibilidade e eficiência no dia a dia.

Durante o período de entrega do Imposto de Renda, essa mobilidade se torna essencial. O contador pode precisar revisar ou corrigir uma declaração fora do horário comercial ou longe do escritório. Com o acesso remoto, ele soluciona essas demandas rapidamente, evitando atrasos e garantindo conformidade com as obrigações fiscais.

Além disso, os sistemas na nuvem oferecem backups automáticos, protegendo dados contra perdas ou falhas inesperadas. Dessa forma, o contador trabalha com mais segurança, reduz riscos operacionais e mantém um controle mais preciso das informações dos clientes.

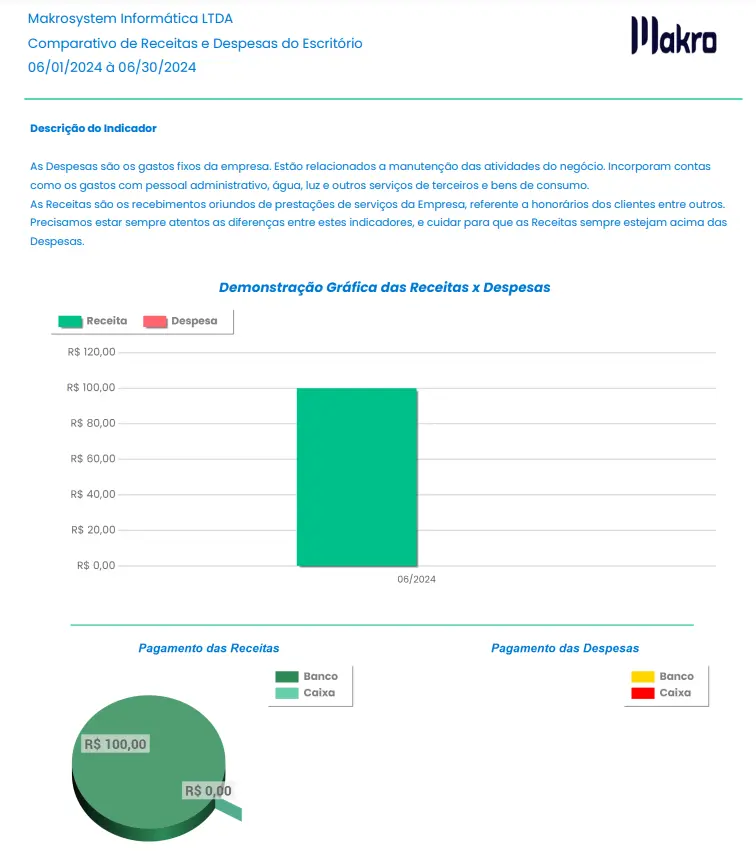

Relatórios personalizados para análise tributária

Os contadores precisam tomar decisões embasadas em dados para garantir que seus clientes paguem apenas o imposto devido e aproveitem todos os benefícios fiscais disponíveis. Assim, analisar informações precisas se torna essencial para escolher a melhor forma de tributação, seja pelo modelo de deduções legais ou pelo desconto simplificado.

Para otimizar esse processo, os contadores devem utilizar sistemas que geram relatórios personalizados. Esses documentos permitem uma visão detalhada da situação fiscal do contribuinte, facilitando a identificação de oportunidades de economia tributária e assegurando que a declaração esteja correta antes do envio.

Além disso, os relatórios ajudam a detectar inconsistências, evitando erros que possam levar à malha fina. Ao revisar os dados antecipadamente, o contador reduz significativamente os riscos de autuações, correções posteriores e possíveis penalidades.

Qual o melhor sistema contábil para auxiliar no Imposto de Renda?

Os contadores precisam de um sistema contábil que garanta automação, organização e segurança na gestão das declarações do Imposto de Renda. Assim, para lidar com um grande volume de informações de forma eficiente, eles devem contar com ferramentas que otimizem suas rotinas e reduzam a margem de erro. Entre as opções disponíveis no mercado, o Sistema Makro se destaca por oferecer recursos que simplificam o trabalho contábil e aumentam a precisão dos processos.

Essa plataforma centraliza dados e armazena documentos essenciais, como informes de rendimentos, recibos de despesas médicas e extratos bancários. Dessa forma, o contador acessa rapidamente as informações necessárias e evita contratempos na declaração. Além disso, a automatização dos cálculos elimina a necessidade de revisões manuais extensas e reduz o risco de erros que poderiam levar os clientes à malha fina.

Outro ponto essencial envolve a constante atualização das regras tributárias. Como a legislação do Imposto de Renda sofre alterações frequentes, o sistema precisa acompanhar essas mudanças para garantir que todas as declarações estejam em conformidade com a Receita Federal. Assim, o contador trabalha com mais segurança e evita problemas futuros para seus clientes.

Além disso, o acesso remoto amplia a flexibilidade do profissional. Com a possibilidade de consultar e editar informações de qualquer local, o contador atende às demandas com mais agilidade, especialmente no período de entrega das declarações, quando o fluxo de trabalho se intensifica.

Leia também:

- Receita Federal abre consulta a novo lote da malha fina do Imposto de Renda

- RF disponibiliza consulta a lote da malha fina do Imposto de Renda 2024

- IRPF 2023: Caiu na malha fina?

- IRPF 2024: Receita Federal revela principais motivos de retenção na malha fina

- Receita Federal libera último lote de restituição do IRPF

As principais perguntas feitas pelos contadores sobre a malha Fina do Imposto de Renda:

O prazo depende da complexidade do caso e da quantidade de declarações em análise. Em média, pode levar de algumas semanas a meses. Se o contribuinte não tomar nenhuma providência, a Receita tem até cinco anos para revisar a declaração.

Sim. A Receita Federal cruza automaticamente os dados da declaração com as informações enviadas por empresas, bancos e outros órgãos. Qualquer divergência pode levar à retenção, mesmo que não haja erro intencional. Caso tudo esteja correto, basta apresentar os documentos solicitados para regularização.

Sim. O contribuinte deve informar corretamente os rendimentos do dependente, pois a Receita cruza esses dados com as informações da fonte pagadora. A omissão de valores pode levar à retenção da declaração.

A Receita Federal pode lançar automaticamente o imposto devido com acréscimo de multas e juros. Se a pendência não for regularizada, o débito pode ser inscrito na Dívida Ativa da União, resultando em cobrança judicial e restrições ao CPF do contribuinte.

Sim. No entanto, a Receita Federal só libera a restituição após a regularização da pendência. Se o contribuinte comprovar todas as informações corretamente, o valor será pago nos lotes residuais.

Este conteúdo foi útil para você?

Explore as soluções do Sistema Makro! Cadastre-se agora e comece a usar gratuitamente. Além disso, para ficar por dentro do universo da contabilidade, siga o Sistema Makro nas redes sociais ou inscreva-se no nosso canal e receba as últimas novidades diretamente no seu WhatsApp!