A alta carga de impostos e tributos brasileiros é grande alvo de críticas. E, de fato, o sistema tributário brasileiro é complexo, composto por diversas obrigações federais, estaduais e municipais. Conforme dados do Instituto Brasileiro de Planejamento e Tributação (IBPT), é necessário trabalhar 153 dias por ano para o pagamento dos impostos. Afinal, são tantas obrigações que aumenta a complexidade de recolhimento ao fisco. Se você possui uma empresa, é necessário um planejamento tributário para não se perder em meio a carga de informações.

A fim de ajudar você neste planejamento, o Blog Makrosystem preparou uma lista com os principais impostos e tributos brasileiros. Confira na lista abaixo:

Você vai ler:

- Tributos brasileiros: Tributos Federais

- Imposto sobre Importação (ll)

- Imposto sobre Operações Financeiras (IOF)

- Imposto sobre Produtos Industrializados (IPI)

- Imposto de Renda Pessoa Física (IRPF)

- Imposto de Renda Pessoa Jurídica (IRPJ)

- Imposto sobre a Propriedade Rural (ITR)

- Contribuição de Intervenção no Domínio Econômico (Cide)

- Contribuição para o Financiamento da Seguridade Social (Confis)

- Contribuição Social sobre o Lucro Líquido (CSLL)

- Fundo de Garantia sobre Tempo de Serviço (FGTS)

- Instituto Nacional do Seguro Social (INSS)

- Programas de Integração Social e de Formação do Patrimônio do Servidor Público (PIS/PASEP)

- Impostos Estaduais

- Impostos Municipais

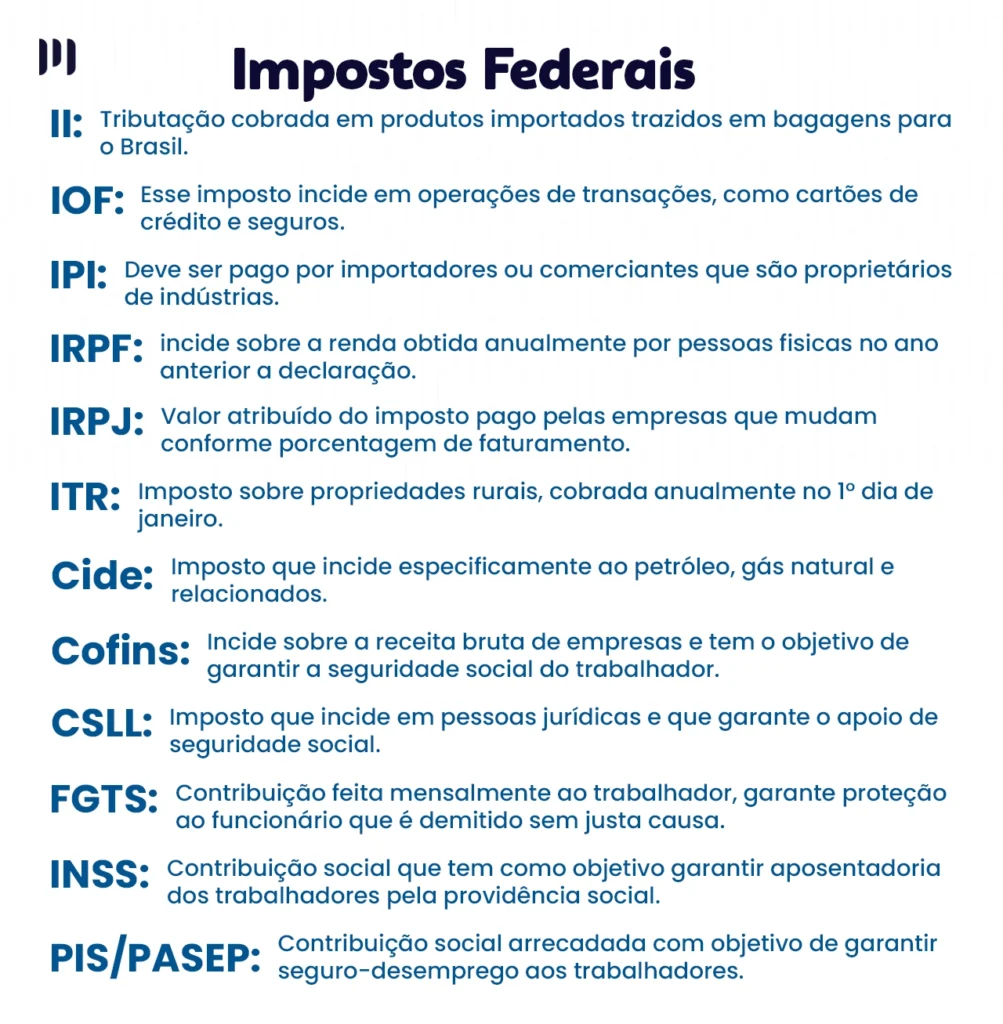

Tributos brasileiros: Tributos Federais

Imposto sobre Importação (ll)

Incide sobre operações de pessoas físicas e jurídicas que realizam a importação de produtos para o Brasil. Ou seja, para receber o produto é necessário recolher este tributo à Receita Federal (RF). Atualmente há duas classificações: o regime de tributação simplificada, produtos de valor igual ou inferior a US$ 100, e o regime de tributação especial, aplicada em produtos acima de US$ 100 e igual ou menor que US$ 3 mil.

Imposto sobre Operações Financeiras (IOF)

Este encargo incide sobre operações de seguro, câmbio, crédito, títulos ou imobiliários de pessoas físicas e jurídicas.

Imposto sobre Produtos Industrializados (IPI)

Deve ser pago por importadores ou comerciantes que são proprietários de indústrias. Além disso, o IPI é aplicado em produtos importados e de origem nacional. Ou seja, se houver processos de industrialização, uma alíquota será cobrada em cima dessa produção.

Imposto de Renda Pessoa Física (IRPF)

O Imposto de Renda é um dos tributos mais conhecidos no sistema tributário brasileiro. Para pessoas físicas, ele incide sobre a renda obtida anual no ano anterior a declaração. As alíquotas para pessoa física variam entre 7,5% e 27,5%.

Imposto de Renda Pessoa Jurídica (IRPJ)

Da mesma forma há o Imposto de Renda específico para pessoas jurídicas, que incide sobre a renda bruta anual das empresas. O que determina a alíquota sobre a receita é o regime tributário adotado, que pode ser de 6% sobre o lucro acumulado inflacionário ou 15% sobre o lucro real. A escolha pode ser feita no momento da declaração.

Imposto sobre a Propriedade Rural (ITR)

Cobrado apenas de donos ou portadores de títulos de propriedades rurais. É cobrado todos os anos e, em caso de ausência de pagamento, há cobrança de juros de 1% a partir da data de vencimento. O ITR é cobrado de pessoas físicas e jurídicas.

Contribuição de Intervenção no Domínio Econômico (Cide)

A fim de aumentar a arrecadação para projetos de infraestrutura em transportes e ambientes, foi criada a Cide. Os tributos brasileiros incidem sobre combustíveis, produção de petróleo e derivados, além do gás natural. As alíquotas cobradas são de R$ 100,00 por metro cúbico de gás natural e R$ 50,00 por metro cúbico de óleo diesel. Produtos destinados a produção de petroquímicos ou para exportação são isentos.

Contribuição para o Financiamento da Seguridade Social (Confis)

Todas as empresas precisam recolher o Cofins, salvo microempresas e empresas de pequeno porte (EPP) sob o regime do Simples Nacional. O valor arrecadado com este tributo é destinado para o financiamento da previdência, saúde pública, dentre outros programas de seguridade social. As alíquotas para o Confins variam entre 3% (Regime de Lucro Cumulativo) e 7,6% (Regime de Lucro Não Cumulativo).

Contribuição Social sobre o Lucro Líquido (CSLL)

Este tributo brasileiro incide sobre a renda líquida das empresas. O percentual varia entre 9% e 20%, e é determinado de acordo com o valor final do lucro líquido de período base, verificado antes da provisão do IRPJ.

Fundo de Garantia sobre Tempo de Serviço (FGTS)

Percentual do salário de cada trabalhador com carteira assinada que é depositado pela empresa em uma conta da Caixa Econômica Federal. De acordo com a lei, é preciso depositar 8% do valor da renda do colaborador. O FGTS pode ser sacado em casos de demissão sem justa causa ou em casos previstos previamente, como a compra da casa própria.

Instituto Nacional do Seguro Social (INSS)

A alíquota cobrada pelo INSS varia entre 8 e 11% sobre a folha salarial do trabalhador. O valor é destinado a programas de seguridade social, como previdência e saúde pública.

Programas de Integração Social e de Formação do Patrimônio do Servidor Público (PIS/PASEP)

O valor arrecadado é destinado ao pagamento do seguro desemprego, abono salarial e outros benefícios. O PIS/PASEP foi implantado em 1988 com o objetivo de melhorar a distribuição de renda e pode ser sacado pelo colaborador, sobretudo em casos de doença grave ou morte.

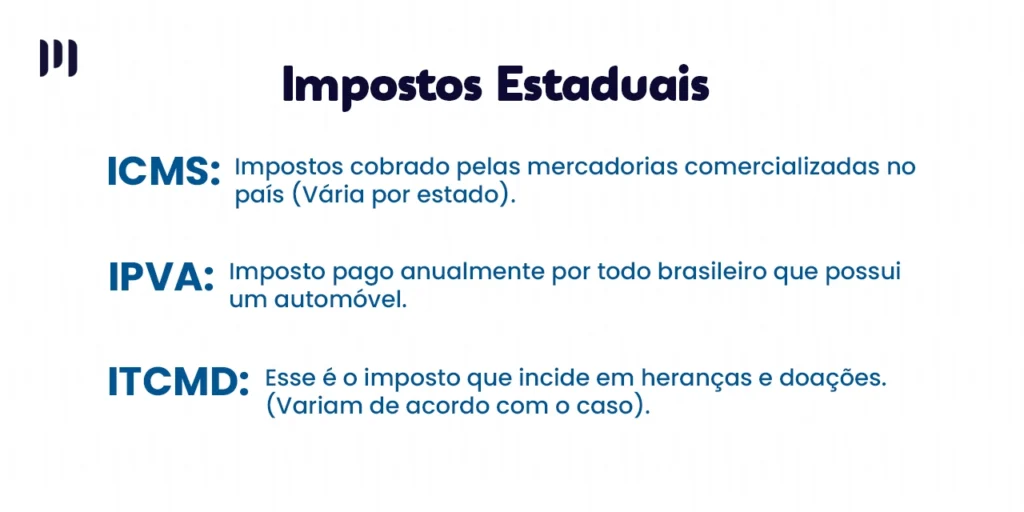

Impostos Estaduais

Imposto sobre Circulação de Mercadorias (ICMS)

O valor da alíquota varia de acordo com a região. Ou seja, cada estado possui autonomia para alterar a tabela. O ICMS é recolhido por empresas, que repassam os valores aos consumidores. O imposto deve ser recolhido por empresas que trabalham com a compra, venda, transporte e circulação de mercadorias.

Imposto sobre a Propriedade de Veículos Automotores (IPVA)

É cobrado anualmente sobre todos os donos de veículos, independentemente do ano e modelo. A alíquota do IPVA varia de estado para estado. Outro fator analisado é o valor do veículo de acordo com a Tabela Fipe (Fundação Instituto de Pesquisas Econômicas). O valor arrecadado é dividido da seguinte forma: 50% fica com o Estado e 50% é destinado para a cidade na qual o veículo foi registrado.

Imposto sobre a Transmissão Causa Mortis e Doação (ITCMD)

Possui o objetivo de fiscalizar valores de heranças e doações. Isto é, quando um bem é transmitido de um indivíduo para outro. As alíquotas variam de acordo com o caso. O valor arrecadado é destinado para o Estado.

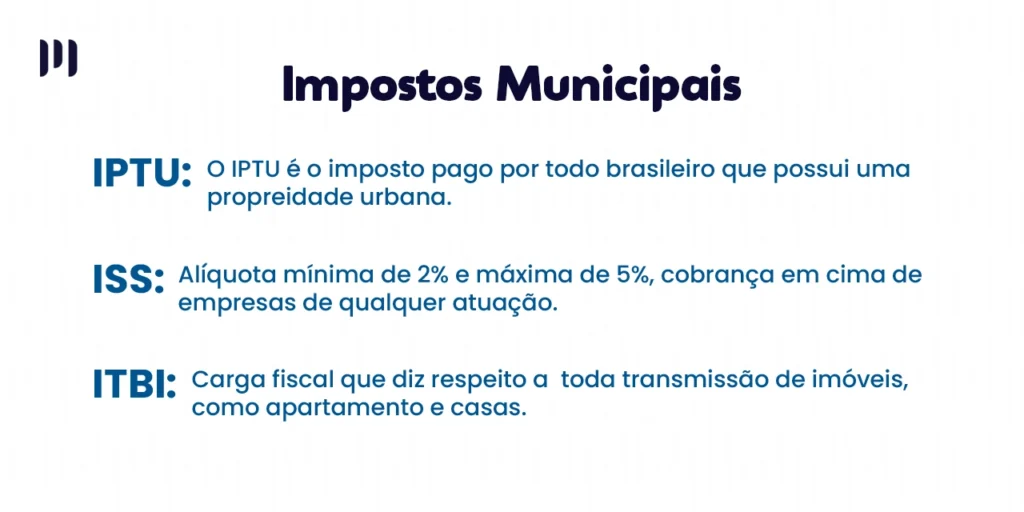

Impostos Municipais

Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU)

Cobrado anualmente, incide sobre todo e qualquer imóvel (rural ou urbano). O IPTU é cobrado de acordo com o tamanho do terreno, total de área construída e não construída, além da localização e acabamento. A alíquota varia de estado para estado, mas, em geral, o percentual fica entre 1% e 3%.

Imposto sobre Serviços (ISS)

É recolhido por empresas brasileiras, independentemente do segmento em que atuam. A alíquota cobrada varia entre 2% e 5% sobre o valor da nota fiscal. O imposto é destinado não somente às empresas, mas também aos profissionais autônomos.

Imposto sobre Transmissão de Bens Inter Vivos (IBTI)

Incide sobre a transferência de imóveis, como casas, prédios, barracões, dentre outros. Em geral, o IBTI é pago pelo comprador do imóvel. A alíquota varia de cidade para cidade, mas, em média, é de 2% sobre o valor de mercado do imóvel.

São eles, impostos, taxas, contribuições de melhoria, empréstimos compulsórios e contribuições especiais. A legislação tributária brasileira é complexa e pode variar entre União, Estados e Municípios.

Os principais tributos brasileiros são: ICMS, ICMS-ST, MVA, IPI, PIS, COFINS e ISS.

Os 5 elementos do tributo são: impostos, taxas, contribuições de melhoria, contribuições e empréstimos compulsórios.

Imposto sobre Circulação de Mercadorias (ICMS), Imposto sobre a Propriedade de Veículos Automotores (IPVA), Imposto sobre a Transmissão Causa Mortis e Doação (ITCMD).

Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU), Imposto sobre Serviços (ISS), Imposto sobre Transmissão de Bens Inter Vivos (IBTI).