O desenquadramento MEI acontece quando o microempreendedor individual precisa sair do regime simplificado, seja por ultrapassar o limite de faturamento, contratar mais de um empregado ou abrir uma filial. Para contadores, esse processo exige atenção redobrada aos prazos e procedimentos, porque qualquer erro pode gerar multas, retroação de efeitos e dor de cabeça para o cliente.

Sendo assim, contador, se você não está familiarizado com clientes MEI e precisa estar por dentro de como esse processo funciona, este artigo é para você! Portanto, neste artigo, trazemos um guia completo explicando como esse processo ocorre. Boa leitura!

Você vai ler:

- O Que é o Desenquadramento MEI e Quando Ele Acontece?

- Quais situações Exigem Desenquadramento Obrigatório do MEI?

- Quais os Prazos para Comunicar o Desenquadramento do MEI?

- Como Fazer o Desenquadramento MEI?

- Principais Obrigações e Providências Após o Desenquadramento

- A Escolha do Regime Tributário Após Deixar o MEI

- Impactos Fiscais e Contábeis do Desenquadramento MEI

- Erros Comuns no Desenquadramento MEI e Como Evitá-los

- Conclusão

- Perguntas Frequentes

O Que é o Desenquadramento MEI e Quando Ele Acontece?

Desenquadramento é a exclusão do empresário do regime MEI, que pode acontecer de duas formas: por obrigação legal ou por escolha do próprio empreendedor. Diferente da baixa, que encerra completamente as atividades da empresa, o desenquadramento do MEI mantém o CNPJ ativo e migra o negócio para outra categoria empresarial dentro do Simples Nacional.

Quando o MEI é desenquadrado, ele passa automaticamente para Microempresa (ME) ou Empresa de Pequeno Porte (EPP), dependendo do faturamento. Essa mudança altera toda a estrutura tributária: o DAS fixo mensal dá lugar a uma tributação proporcional ao faturamento, e as obrigações acessórias aumentam consideravelmente. Assim, o empresário também ganha a possibilidade de contratar mais funcionários, abrir filiais e exercer atividades que antes eram vedadas no MEI.

Sobretudo, o desenquadramento do MEI pode ocorrer de duas formas: o obrigatório e por opção. E, em ambas as ocasiões o papel do contador é fundamental na orientação do cliente, especialmente, para evitar maiores problemas. Abaixo você vai entender melhor como cada um desses processos acontece.

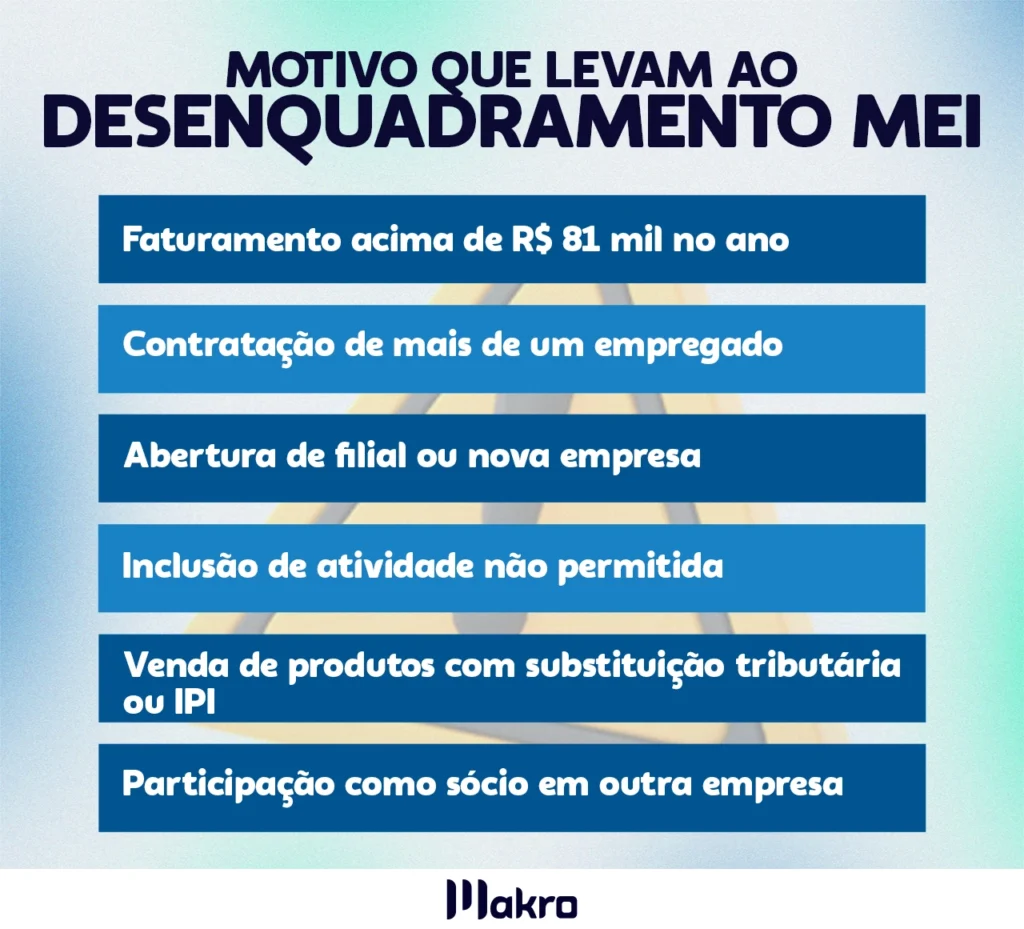

Quais situações Exigem Desenquadramento Obrigatório do MEI?

O desenquadramento obrigatório acontece no momento em que o microempreendedor deixa de cumprir qualquer requisito do regime, dentro do escopo de obrigações do MEI. Nesse cenário, faturar acima de R$ 81.000,00 no ano é a causa mais comum, mas não é a única que exige atenção. Por exemplo, ao abrir uma filial ou se tornar sócio de outra empresa também pode gerar o desenquadramento automático, porque o MEI precisa atuar sozinho, a partir do momento em que há participação societária ou expansão física, a exclusão é imediata.

Outro fator que pega muitos empresários desprevenidos é contratar um segundo empregado. O MEI pode ter apenas um funcionário registrado, então quando aparece a necessidade de ampliar a equipe, o desenquadramento precisa ser comunicado antes mesmo da nova contratação. Assim como incluir uma atividade impeditiva no CNAE também força a saída: se o cliente adicionar um serviço que não é permitido para MEI, como advocacia ou corretagem de imóveis, o regime acaba ali.

A comercialização de produtos sujeitos à substituição tributária ou IPI também pode passar despercebida. Um MEI que vende apenas serviços e decide começar a revender bebidas alcoólicas, por exemplo, precisa desenquadrar na hora. Assim, o contador precisa revisar periodicamente o faturamento mensal do cliente, as movimentações no eSocial e qualquer alteração cadastral para identificar essas situações antes que virem passivo fiscal.

Excesso de Faturamento: Regras Específicas e Cálculos

O limite do MEI é de R$ 81.000,00, e proporcional ao tempo de atividade no ano. Quem abriu MEI em julho, por exemplo, pode faturar até R$ 40.500,00 até dezembro (R$ 6.750,00 por mês). O tratamento do desenquadramento muda conforme o valor excedido.

Ultrapassando entre R$ 81.000,01 e R$ 97.200,00 (até 20% acima), os efeitos só valem para janeiro do ano seguinte. O MEI continua operando normalmente até dezembro e paga a diferença dos tributos como ME de forma retroativa. Acima de R$ 97.200,00, a retroação vai para janeiro do mesmo ano, exigindo recálculo e recolhimento de todos os impostos como ME desde o início do exercício.

Por essa razão, é fundamental acompanhar o faturamento mensalmente, especialmente no segundo semestre. Assim, se o cliente estiver próximo do limite, avalie com ele se compensa segurar o faturamento para janeiro ou fazer o desenquadramento por opção antes, evitando retroação e organizando melhor a transição tributária.

Leia mais:

- Obrigações Acessórias da Contabilidade: tudo que você deve saber

- Desenquadramento do MEI: entenda as novas Regras

- Como declarar Imposto de Renda do MEI? Confira o nosso guia completo!

- CFC solicita prorrogação do desenquadramento do Simples

- Contabilidade para MEI: entenda as obrigações, vantagens e como fazer do jeito certo

Quais os Prazos para Comunicar o Desenquadramento do MEI?

No desenquadramento obrigatório, a comunicação precisa ser feita até o último dia útil do mês seguinte à ocorrência. Se o MEI contratou o segundo empregado em 15 de março, o prazo vai até 30 de abril. Dentro desse período, os efeitos começam no mês seguinte ao fato gerador – nesse caso, 1º de abril.

Perder esse prazo muda completamente o jogo: a comunicação feita após o mês seguinte faz os efeitos retroagirão a 1º de janeiro do ano-calendário da ocorrência. Voltando ao exemplo, se você só se comunicar em junho, o cliente precisará recolher tributos como ME desde janeiro, gerando um passivo de cinco meses que poderia ter sido evitado. Esse é um dos erros mais caros na gestão de MEI.

Já o desenquadramento por opção pode ser comunicado em qualquer mês, mas só produz efeitos em 1º de janeiro do ano seguinte. Um cliente que decide migrar em agosto de 2026 continua como MEI até dezembro e muda para ME apenas em janeiro de 2027. Assim, é possível planejar a transição com calma, escolher o regime tributário adequado e preparar a documentação sem correria.

Como Fazer o Desenquadramento MEI?

O desenquadramento acontece exclusivamente pelo Portal do Simples Nacional, usando o aplicativo SIMEI. Antes de começar, é importante verificar se existem pendências, como DAS em atraso ou declaração anual (DASN-SIMEI) não enviada, que podem travar o processo e impedir sua conclusão. Portanto, é fundamental regularizar tudo antes de sequer acessar o sistema.

Acesse com certificado digital ou código de acesso e localize “Comunicação de Desenquadramento do SIMEI”. Informe o motivo (obrigatório ou por opção) e a data exata da ocorrência, que define os efeitos tributários. Depois de preencher, o portal gera um protocolo – guarde este comprovante para contestar problemas futuros com a Receita. Abaixo, você vê um passo a passo mais completo!

Enfim, depois de preencher os dados, o portal vai gerar um protocolo de confirmação que você precisa guardar. É este protocolo que irá comprovar a data da comunicação e servir para contestar qualquer problema futuro com a Receita Federal. O desenquadramento não é instantâneo: o sistema leva alguns dias para processar e atualizar a situação cadastral do CNPJ. Durante esse período, acompanhe o andamento pelo próprio portal e só considere concluído quando a consulta de optantes mostrar que o MEI foi efetivamente excluído do SIMEI.

Contador, vale lembrar que a Receita Fedederal disponibiliza um Manual de Desenquadramento do SIMEI. Portanto, caso tenha alguma dúvida, não deixe de conferir o documento!

Principais Obrigações e Providências Após o Desenquadramento

Assim que o desenquadramento é processado, você precisa providenciar a inscrição estadual e municipal do cliente, dependendo da atividade, uma ou ambas serão necessárias. Sem esses registros, a empresa não consegue emitir notas fiscais corretamente nem recolher ICMS e ISS. A alteração contratual na Junta Comercial também precisa sair rapidamente, formalizando a mudança de MEI para ME ou EPP.

A escrituração contábil deixa de ser opcional e vira obrigação. Isso significa implementar um plano de contas, registrar todas as movimentações e gerar os livros contábeis digitais. As obrigações acessórias aumentam consideravelmente: entram EFD-Contribuições, SPED Fiscal (dependendo do estado), ECD e ECF. Cada uma dessas entregas tem prazo próprio e exige informações detalhadas sobre operações, estoques e tributos.

A emissão de notas fiscais muda completamente. O cliente passa a destacar ICMS ou ISS conforme a operação, e o sistema de faturamento precisa estar configurado para calcular os tributos corretamente. No eSocial e na folha de pagamento, os eventos continuam praticamente iguais, mas agora a empresa pode contratar quantos funcionários precisar, sem a limitação de um único empregado que existia no MEI.

A Escolha do Regime Tributário Após Deixar o MEI

A primeira opção é permanecer no Simples Nacional como ME ou EPP, mantendo a tributação unificada em guia única. Funciona bem para faturamentos até R$ 4,8 milhões anuais e atividades com anexos favoráveis – comércio e indústria geralmente têm alíquotas menores que serviços. O Lucro Presumido vale a pena quando a margem de lucro real é maior que as bases presumidas pela legislação, comum em prestadores de serviço com poucos custos operacionais. Já o Lucro Real só compensa para empresas com margem apertada ou prejuízos recorrentes, porque tributa sobre o lucro efetivo.

O planejamento tributário nessa fase define quanto o cliente vai pagar de imposto pelos próximos meses. Você precisa simular os três cenários usando o faturamento projetado, a estrutura de custos e as particularidades da atividade. A escolha errada pode significar pagar 5% ou 15% sobre o mesmo faturamento – diferença que compromete a viabilidade do negócio.

Impactos Fiscais e Contábeis do Desenquadramento MEI

A mudança mais sentida pelo cliente é na tributação. O DAS fixo de cerca de R$ 70 a R$ 75 (valores de 2026) é substituído por tributos sobre o faturamento real. No Simples Nacional, um faturamento de R$ 10 mil pode gerar de R$ 600 a R$ 1.500 em impostos, dependendo do anexo e da receita acumulada. Essa variação exige controle rigoroso do fluxo de caixa.

Assim, seu papel como contador deixa de ser só operacional e vira consultivo. Além de enviar guias, você orienta sobre precificação, margens e momentos de recolhimento. Muitos clientes gastam toda a receita sem reservar para tributos – estabelecer uma reserva de 10% a 20% do faturamento bruto evita apertos e mantém a regularidade fiscal.

Erros Comuns no Desenquadramento MEI e Como Evitá-los

O erro mais caro é perder o prazo de comunicação. Quando você deixa passar o último dia útil do mês seguinte, os efeitos retroagem a janeiro e criam um passivo tributário que poderia ter sido evitado. A solução é simples: monitore mensalmente o faturamento e as movimentações do eSocial de todos os clientes MEI, principalmente a partir de setembro. Um alerta automático no sistema quando o faturamento bate R$ 70 mil já ajuda a antecipar o problema.

Outro erro frequente é tentar fazer o desenquadramento com pendências em aberto – DAS atrasado ou DASN-SIMEI não enviada. O portal simplesmente trava o processo e você perde tempo correndo atrás de regularização que deveria ser rotina. Antes de qualquer procedimento, consulte a situação fiscal do cliente e regularize tudo.

Sendo assim, escolher o regime tributário errado compromete a viabilidade do negócio. Muitos contadores migram automaticamente para o Simples Nacional sem simular Lucro Presumido, que em vários casos de prestação de serviço tem carga menor. Faça as três simulações sempre, usando faturamento projetado e estrutura real de custos.

Enfim, o pior erro operacional é continuar emitindo DAS após o desenquadramento. O cliente acha que está pagando impostos, mas na verdade está acumulando dívida tributária porque os tributos corretos não estão sendo recolhidos. Cancele imediatamente o débito automático do DAS assim que o desenquadramento for processado e configure as novas guias de acordo com o regime escolhido.

Conclusão

O desenquadramento MEI exige conhecimento técnico preciso e controle rigoroso de prazos. Um erro na comunicação ou na escolha do regime tributário pode comprometer a saúde financeira do cliente e gerar passivos que levam meses para regularizar. Por outro lado, quando você conduz essa transição com planejamento, o desenquadramento se torna uma oportunidade real de crescimento – o cliente expande o negócio, contrata mais funcionários e opera com estrutura adequada ao novo porte.

O acompanhamento preventivo faz toda a diferença. Monitorar o faturamento mensal, revisar movimentações no eSocial e antecipar situações que exigem desenquadramento evita surpresas e permite planejar a migração da melhor forma possível. Você deixa de apagar incêndios e passa a atuar estrategicamente, orientando o cliente sobre o momento certo de crescer e qual regime tributário faz mais sentido para a realidade dele.

A Makro oferece soluções que facilitam a gestão de clientes MEI e de outros regimes, automatizando processos e centralizando informações para você acompanhar tudo em tempo real. E agora, com a Gestora Inteligente da Makro, você acompanha automaticamente o faturamento, recebe alertas de situações que exigem desenquadramento e acessa simulações tributárias para escolher o melhor regime, tudo integrado para você focar no que importa: seu cliente!

Conheça o sistema contábil da Makro e simplifique sua rotina contábil, ganhando tempo para focar no que realmente importa: a consultoria estratégica que seus clientes precisam.

Perguntas Frequentes

O prazo é até o último dia útil do mês seguinte ao da ocorrência que gerou o desenquadramento obrigatório. Se perder esse prazo, os efeitos retroagem a 1º de janeiro do ano-calendário, criando passivo tributário que poderia ter sido evitado.

O limite anual é R$ 81.000,00. Se ultrapassar até R$ 97.200,00 (20% acima), o desenquadramento vale para o ano seguinte. Acima disso, os efeitos retroagem a janeiro do ano em que ocorreu o excesso, exigindo recolhimento de tributos como ME desde o início do exercício.

Os efeitos do desenquadramento retroagem a 1º de janeiro do ano da ocorrência, gerando obrigação de recolher tributos como ME desde aquela data. Isso cria um passivo tributário maior e complica a regularização fiscal do cliente.

Sim, é possível voltar ao MEI desde que você volte a atender todos os requisitos do regime: faturamento dentro do limite, apenas uma atividade permitida, um único empregado e nenhuma participação em outra empresa. O reenquadramento pode ser feito no ano seguinte ao desenquadramento.

Desenquadramento mantém o CNPJ ativo e migra a empresa para ME ou EPP. A baixa encerra completamente as atividades e cancela o CNPJ. Você escolhe a baixa quando o cliente vai parar de trabalhar, e o desenquadramento quando ele vai continuar operando em outro regime.